Uno de los temas más candentes de los últimos años en el ámbito judicial (y del derecho) ha sido el relativo a los gastos de formalización de la hipoteca y, más concretamente, a quién correspondía el pago de los mismos, esto es, si a la entidad prestamista (banco o caja de ahorros por ejemplo) o al particular (consumidor) prestatario e hipotecado. No obstante, ese revuelo jurídico radicaba en que el Tribunal Supremo no había fijado definitivamente doctrina sobre el reparto (o no) de gastos generados por la formalización de la hipoteca; incluso, dentro del Alto Tribunal, se adoptaron decisiones contradictorias (interviniendo distintas Salas) respecto al Impuesto sobre transmisiones patrimoniales y actos jurídicos documentados y que generó una gran polémica tanto en el ámbito de la judicatura como en el seno de la propia sociedad española. Por no hablar de las divergencias existentes entre los juzgados de primera instancia y las audiencias provinciales. Pues bien, el Tribunal Supremo, por medio de Sentencia de 23 de enero de 2019, ha venido a fijar, definitivamente, los efectos de la declaración de nulidad de la cláusula que atribuye al prestatario la totalidad de los gastos e impuestos (nulidad que, por otra parte, ya no se discute y que fue decretada por Sentencia de 23 de diciembre de 2015). La Sentencia referida desglosa cada uno de los gastos (no se refiere, curiosamente, a los gastos derivados de la tasación del inmueble) delimitando quién es el sujeto responsable del pago de los mismos; a saber: Seguir leyendo Gastos de formalización de hipoteca: doctrina ¿definitiva?

Uno de los temas más candentes de los últimos años en el ámbito judicial (y del derecho) ha sido el relativo a los gastos de formalización de la hipoteca y, más concretamente, a quién correspondía el pago de los mismos, esto es, si a la entidad prestamista (banco o caja de ahorros por ejemplo) o al particular (consumidor) prestatario e hipotecado. No obstante, ese revuelo jurídico radicaba en que el Tribunal Supremo no había fijado definitivamente doctrina sobre el reparto (o no) de gastos generados por la formalización de la hipoteca; incluso, dentro del Alto Tribunal, se adoptaron decisiones contradictorias (interviniendo distintas Salas) respecto al Impuesto sobre transmisiones patrimoniales y actos jurídicos documentados y que generó una gran polémica tanto en el ámbito de la judicatura como en el seno de la propia sociedad española. Por no hablar de las divergencias existentes entre los juzgados de primera instancia y las audiencias provinciales. Pues bien, el Tribunal Supremo, por medio de Sentencia de 23 de enero de 2019, ha venido a fijar, definitivamente, los efectos de la declaración de nulidad de la cláusula que atribuye al prestatario la totalidad de los gastos e impuestos (nulidad que, por otra parte, ya no se discute y que fue decretada por Sentencia de 23 de diciembre de 2015). La Sentencia referida desglosa cada uno de los gastos (no se refiere, curiosamente, a los gastos derivados de la tasación del inmueble) delimitando quién es el sujeto responsable del pago de los mismos; a saber: Seguir leyendo Gastos de formalización de hipoteca: doctrina ¿definitiva?

Archivo de la etiqueta: hipoteca

Nulidad de la cláusula de gastos de formalización de hipoteca: cálculo de los intereses devengados

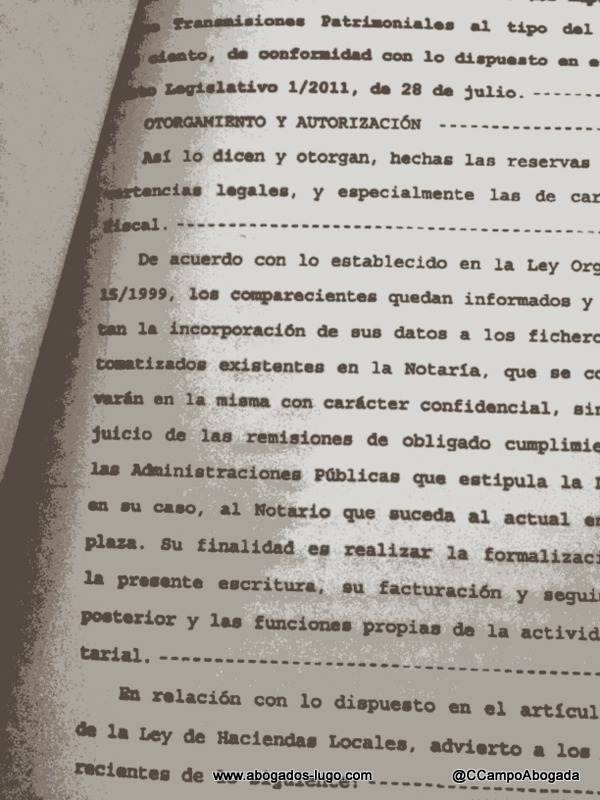

El tema sobre la nulidad de la cláusula de gastos de formalización de un préstamo o crédito con garantía hipotecaria (conocido popular o coloquialmente como «gastos de formalización de hipoteca») ha sido un tema muy recurrente en los últimos meses. Ha sido portada en todos los periódicos de tirada nacional principalmente por las distintas opiniones jurídicas (y jurisdiccionales) en torno a los gastos que deberían ser soportados por la entidad prestamista o crediticia. En este sentido, para «ponernos al día» recomendamos leer el post publicado (y modificado en más de una ocasiones como consecuencia de los vaivenes de nuestro Alto Tribunal) en el presente blog que lleva por título » ¿A quién corresponde el pago de los gastos derivados de la constitución de la hipoteca? «.

En esta entrada vamos a analizar un aspecto de especial interés vinculado a la anulación de la mencionada cláusula; concretamente, analizaremos cómo deben calcularse los interes devengados una vez, esta, haya sido declarada nula. Podría parecer que estamos en presencia de un tema de escasa relevancia pero, al menos, desde un punto de vista jurídico (en ocasiones, económicamente, no tiene, a penas, trascendencia) sí tiene relevancia.

En esta entrada vamos a analizar un aspecto de especial interés vinculado a la anulación de la mencionada cláusula; concretamente, analizaremos cómo deben calcularse los interes devengados una vez, esta, haya sido declarada nula. Podría parecer que estamos en presencia de un tema de escasa relevancia pero, al menos, desde un punto de vista jurídico (en ocasiones, económicamente, no tiene, a penas, trascendencia) sí tiene relevancia.

Pues bien, el Tribunal Supremo en una reciente sentecia ha dado respuesta a la cuestión; las dudas estribaban en el hecho de si, en los supuestos de anulación de la clásula por la que el consumidor debía soportar los gastos de formalización de la hipoteca (registrador, notario…), lo intereses a satisfacer por la entidad prestamista, conforme dicha anulación, debían computarse, bien desde la fecha en que el prestatario hizo el pago, bien desde la fecha de la reclamación extrajudicial efectuada ante su banco o caja de ahorros (o similar).

Para entender mejor el supuesto de hecho, debemos hacer referencia, de forma sucinta, a los antecedentes de hecho: el juez «a quo» declara la nulidad de la clásula obligando a la entidad a abonar al prestatario diversas cantidades (determinados gastos soportados) más los intereses legales generados desde la fecha en que el consumidor efectuó el pago de dichos gastos; no obstante, la Audiencia Provincial, decretó que los intereses legales a abonar deberían devengarse desde la fecha en la que el consumidor efectuó la reclamación extrajudicial de devolución (por nulidad) de los pagos efectuados.

Los acuerdos sobre eliminación de cláusulas suelo: imposibilidad de convalidación de una cláusula nula.

Hace una meses publicábamos un artículo que llevaba por título Los acuerdos para eliminar las clásulas suelo y la «renuncia» a reclamar judicialmente. En dicha entrada, nos basábamos en lo razonado en una sentencia de la Audiencia Provincial de Zaragoza acogiéndonos a lo en ella expuesto. No obstante, dejábamos en el aire si el haber celebrado algún acuerdo con la entidad con la que nos vinculaba la hipoteca (o, realizado alguna conducta que pudiera entrever la aceptación de esa cláusula suelo «primitiva») impedía conseguir la nulidad de la cláusula suelo ya eliminada o modificada, dado que, tal cuestión, como tal, no había sido resuelta por el Tribunal Supremo aunque, desde un primer momento, creímos que era perfectamente posible. Seguir leyendo Los acuerdos sobre eliminación de cláusulas suelo: imposibilidad de convalidación de una cláusula nula.

Hace una meses publicábamos un artículo que llevaba por título Los acuerdos para eliminar las clásulas suelo y la «renuncia» a reclamar judicialmente. En dicha entrada, nos basábamos en lo razonado en una sentencia de la Audiencia Provincial de Zaragoza acogiéndonos a lo en ella expuesto. No obstante, dejábamos en el aire si el haber celebrado algún acuerdo con la entidad con la que nos vinculaba la hipoteca (o, realizado alguna conducta que pudiera entrever la aceptación de esa cláusula suelo «primitiva») impedía conseguir la nulidad de la cláusula suelo ya eliminada o modificada, dado que, tal cuestión, como tal, no había sido resuelta por el Tribunal Supremo aunque, desde un primer momento, creímos que era perfectamente posible. Seguir leyendo Los acuerdos sobre eliminación de cláusulas suelo: imposibilidad de convalidación de una cláusula nula.

Los acuerdos para eliminar las clásulas suelo y la «renuncia» a reclamar judicialmente

Desde que, en mayo de 2013, el Tribunal Supremo declaró la nulidad, en determinados supuestos (hay que tener en cuenta que no todas las cláusulas suelo son nulas; habrá que ver caso por caso) de las cláusulas suelo, los bancos, cajas de ahorros y demás entidades financieras se pusieron manos a la obra para intentar paliar los daños que pudieran sufrir si sus clientes titulares de préstamos con garantía hipotecaria empezaban a reclamar por vía judicial la anulación de esas cláusulas.

El patrón seguido por las entidades era (y es) similar: llaman al cliente y les proponen un acuerdo por el que eliminan la cláusula suelo de su hipoteca. El acuerdo, que ya viene redactado previamente por el banco o caja, se firma en la sucursal correspondiente sin que el cliente pueda hacer modificación alguna del mismo. Ese acuerdo generalmente, incluye la eliminación de la cláusula suelo (o su disminución) y su sustitución por un tipo de interés fijo (inferior a la cláusula suelo «anulada»). Ahora bien, como no es oro todo lo que reluce, la entidad, para guardarse las espaldas, incluye en dicho documento novatorio (con carácter general, pues puede variar dependiendo de la hipoteca o del banco o caja de ahorros) un par de cláusulas ciertamente discutibles: por una parte, la renuncia por parte del cliente a cualquier clase de reclamación en vía judicial respecto a la clausula suelo (es decir, que no va a reclamar su eliminación, ni las cantidades «indebidamente» percibidas por su existencia e intereses correspondientes) y, por otra, que el hipotecado conoce y le han sido explicadas todas las condiciones del nuevo contrato y del anterior.

Lo podemos entender mejor con un ejemplo:

Lo podemos entender mejor con un ejemplo:

♦⇒ Manolo tiene firmado un préstamo hipotecario con el banco X, teniendo un diferencial de Euribor + 1.75%, con un suelo (cláusula suelo) del 3%. El banco X llama a Manolo y le propone eliminar su suelo del 3% estableciendo un tipo fijo del 2.90% pero renunciando a ejercer cualquier tipo de acción de nulidad contra la cláusula suelo previa. Manolo acude a la sucursal del Banco X y firma dicho acuerdo, sin posibilidad alguna de negociación.

Una vez expuesta la situación actual de miles de hipotecados, nos debemos hacer la siguiente pregunta: ¿la firma del documento novatorio (de este acuerdo con el banco) eliminando o reduciendo la cláusula suelo de nuestra hipoteca y comprometiéndonos a no ejercer acción de nulidad alguna, nos impediría acudir a los tribunales para exigir nuestros derechos? O, dicho de otra forma, ¿podríamos exigir la anulación de la cláusula suelo (anulada ya) durante su vigencia y reclamar las cantidades percibidas de más así como los intereses correspondientes? La respuesta es compleja pero los tribunales han venido admitiendo que sí es posible y mi opinión, en este caso (y sin que sirva de precedente), coincide con la suya. No obstante, entiendo que ello encierra una problemática que pasamos a analizar, haciendo la aclaración previa de que dicho análisis deriva de una conjugación de una opinión (jurídica) personal y las directrices marcadas por los tribunales de justicia, y remarcando el hecho de que el ejercicio de una acción de nulidad para la eliminación de una cláusula suelo no ha de tener necesariamente éxito, pese a que por las noticias de la prensa se da entender que toda cláusula suelo es nula (como hemos dicho, habrá que ver caso por caso). Seguir leyendo Los acuerdos para eliminar las clásulas suelo y la «renuncia» a reclamar judicialmente

El Real Decreto Ley sobre las cláusulas suelo: 10 preguntas y respuestas

Es por todos conocido (imposible no saberlo, si leemos la prensa) que existe una reciente sentencia del Tribunal de Justicia de la U.E. sobre la retroactivad total de las cantidades indebidamente percibidas por la anulación de la cláusula suelo de un préstamo hipotecario (es decir, que si se anula la cláusula suelo, dice el TJUE, el Banco tiene que devolver las cantidades cobradas de más desde que se empezaron a cobrar de más y no desde mayo de 2013, que era lo que decía el Tribunal Supremo). Si bien dicha sentencia no suponía (o no debería) una litigiosidad mayor a la ya existente por cuanto el tema cláusulas suelo ya estaba claro, este pronunciamiento del TJUE volvió a sacar a la palestra la problemática de tales cláusulas (vamos, que lo puso «de moda» otra vez porque ahora «el premio» podía ser mayor).

Ante esta situación y, viendo la avalancha de demandas judiciales que podrían colapsar los juzgados, el Gobierno de España ha decidido aprobar un Real Decreto Ley para evitar que se judicialicen los conflictos que surjan con las cláusulas suelo o, dicho de otro modo, para que arreglemos con el Banco «por las buenas». Hay que decir, de entrada, que muchos letrados (entre ellos, yo misma) ya íbamos por esa línea, ya intentábamos llegar al acuerdo sin acudir a la vía judicial porque, casi siempre (en este ámbito y en todos), es mejor para nuestro cliente no dejar sus asuntos en manos de un tercero (aunque sea un juez), algo que debería ser siempre el último recurso. Por eso, antes de la existencia de este Real Decreto Ley, también se podía llegar a acuerdos extrajudiciales entre el particular y la entidad financiera y, de hecho, se hacía (doy fe), así que, a lo mejor, tampoco era imprescindible. Además, la norma deja en el aire muchos aspectos y, lo que puede parecer un solución, podría dar lugar a más controversia y conflictividad.

Dicho esto, ¿cuáles son los aspectos más relevantes del Real Decreto Ley 1/2017, de 20 de enero, de medidas urgentes de protección de consumidores en materia de clásulas suelo? Vamos a intentar dar respuesta a las preguntas que nos pueden surgir. Seguir leyendo El Real Decreto Ley sobre las cláusulas suelo: 10 preguntas y respuestas